ที่มาภาพ: https://1000logos.net/

Jingdong Group (京东) เป็นบริษัทอีคอมเมิร์ซชั้นนำของจีน เป็นอีกหนึ่งบริษัทยักษ์ใหญ่ของจีน ในปีนี้เป็นปีครบรอบการก่อตั้งบริษัทครบ 20 ปี มีบริษัทในเครือรวมทั้งสิ้น 5 บริษัท ได้แก่ JD.com (京东集团), JD Logistics (京东物流), JD Health (京东健康), Dada Nexus (达达集团) และ DEPPON LOGISTICS Co Ltd (德邦股份) และมีอีก 2 หน่วยธุรกิจที่จะจดทะเบียนในตลาดหลักทรัพย์ฮ่องกง ได้แก่ JINGDONG Property, Inc. (京东产发) และ JINGDONG Industrials, Inc. (京东工业)

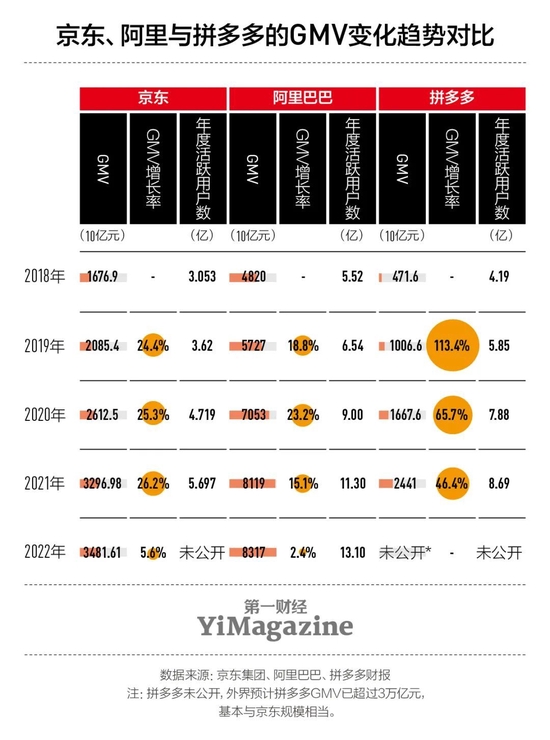

Jingdong Group เป็นเครือบริษัทที่มีรายได้สูงและมั่นคง แต่ทางบริษัทกลับได้รับแรงกดดันในการเผชิญปัญหาด้านการรักษาอัตราการเติบโต (保增长) ซึ่งผลกระทบจากการเติบโตของรายได้และ GMV ที่ชะลอตัว ทำให้นักลงทุนขาดความเชื่อมั่น ส่งผลให้หุ้นของบริษัทตกลงกว่าร้อยละ 11 จากรายงานทางการเงิน ในปี 2022 ทางบริษัทได้รายได้รวม 1.0462 ล้านล้านหยวน มีอัตราการเติบโตอยู่ที่ร้อยละ 9.9 และมี GMV (Gross Merchandise Volume) หรือยอดขายสินค้าออนไลน์รวม 3.482 ล้านล้านหยวน ซึ่งเพิ่มขึ้นจากปีก่อนหน้าร้อยละ 5.6 หากเปรียบเทียบกับ 4 ปีที่ผ่านมา Jingdong มีอัตราการเติบโตของรายได้มากกว่าร้อยละ 25

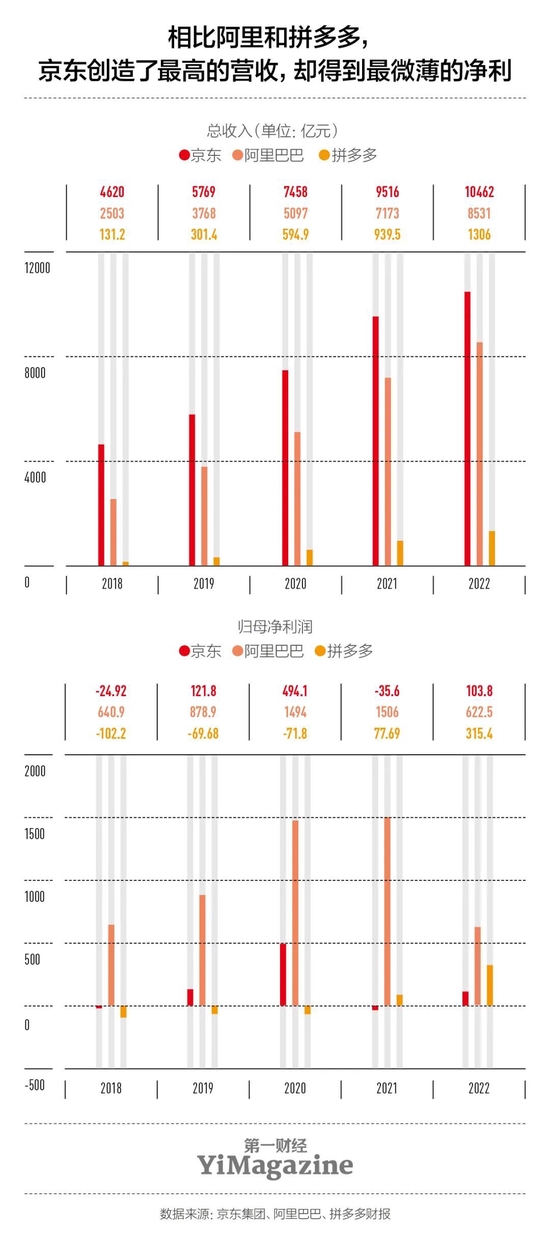

ในช่วง 3 ปีที่ผ่านมา การแพร่ระบาดของโควิด 19 ส่งผลกระทบต่อเศรษฐกิจ และทำให้บริษัทหลายแห่งเกิดปัญหา แต่ Jingdong group นั้นกลับมีอัตราการเติบโตของรายได้ที่ดีขึ้นซึ่งมากกว่าก่อนช่วงการแพร่ระบาด ในปี 2021 มีอัตราการเติบโตของรายได้มากกว่าร้อยละ 20 แต่ต้นทุนของบริษัท เช่น เงินสดสำรองและการจัดการทางการเงินที่รับประกันเงินทุนระยะสั้นก็เพิ่มขึ้นเช่นกัน อย่างมีนัยสำคัญในช่วงเวลาเดียวกัน ทำให้กำไรของทางบริษัทลดลง หากเปรียบเทียบกับบริษัทอื่นที่อยู่ในอุตสาหกรรมอีคอมเมิร์ซเช่นเดียวกัน ปีที่แล้ว Jingdong group มีรายได้ต่อปีเกิน 1 ล้านหยวน ซึ่งสูงกว่าของ Alibaba (阿里巴巴) และ Pinduoduo (拼多多) มาก แต่หากพิจารณาด้านกำไร Jingdong group กลับได้กำไรสุทธิเพียง 1.03 หมื่นล้านหยวน ซึ่งคิดเป็น 1 ใน 6 ของ Alibaba และ 1 ใน 3 ของ Pinduoduo

นอกจากนี้ ในช่วงสามปีที่ผ่านมา อัตราส่วนค่าใช้จ่ายของ Jingdong group ในด้านการตลาด การวิจัยและพัฒนา และกำลังคนด้านการบริหารยังคงแทบไม่เปลี่ยนแปลง ซึ่งทั้งหมดนี้แสดงให้เห็นว่า Jingdong group ยังคงมีแนวคิดในการทำงานที่ระมัดระวังสูง อย่างไรก็ตาม ความคิดนั้นค่อนข้างล้าสมัยกับการดำเนินธุรกิจในปัจจุบัน ซึ่งอาจเป็นสาเหตุสำคัญของการพัฒนาที่หยุดชะงักของ Jingdong group

ที่มาภาพ: https://finance.sina.com.cn

ทาง Jingdong จึงได้มีการปรับเปลี่ยนกลยุทธ์ “Ten Billion Subsidy (百亿补贴)” คือกลยุทธ์ที่นำเงินอุดหนุนมากระจายให้แก่ร้านค้าเพื่อลดราคาขายของร้านค้าภายในแพลตฟอร์มลง เป็นการดึงดูดลูกค้าให้กันมาใช้บริการผ่านทางแฟลตฟอร์มของตนเองเพื่อดึงฐานลูกค้า ในปีนี้ Jingdong group ได้ทำการ เปิดตัวช่องทางออนไลน์ ” Ten Billion Subsidy (百亿补贴)” และปรับเปลี่ยนเป็นภาพลักษณ์ “ราคาถูก” เพื่อกระตุ้นการเติบโตของผู้ใช้งานรายวัน ปรับเปลี่ยนโครงสร้างการจัดซื้อจัดจ้างและระบบการขาย การเปลี่ยนแปลงเหล่านี้ล้วนแสดงให้เห็นถึงความปรารถนาที่จะเติบโตจากบนลงล่างของ Jingdong group

โดยทาง Jingdong group ได้ดำเนินการ ดังนี้

- การค้าปลีก: ปรับเปลี่ยนราคาถูกและแก้ไขความขัดแย้ง

ในยุคที่ Suning.com (苏宁) ครองช่องทางออฟไลน์นั้น Jingdong group มีบทบาทเป็นคู่แข่งด้านราคา โดยเน้นไปที่อุปกรณ์อิเล็กทรอนิกส์สำหรับผู้บริโภคและเครื่องใช้ในบ้าน โดยอาศัยกลยุทธ์ขายสินค้าแท้ในราคาถูกเพื่อแย่งชิงส่วนแบ่งทางการตลาด และเมื่อเผชิญหน้ากับคู่แข่งอย่าง Dangdang (当当) ในหมวดหนังสือ ทาง Jingdong group ได้ใช้กลยุทธ์ “กำไรเป็นศูนย์ (零利润)” เพื่อแข่งขัน แต่ในวันนี้ Jingdong ได้กลายเป็นเป้าหมายของการถูกท้าทาย อัตราการเพิ่มขึ้นของรายได้จากการค้าปลีกของสินค้าประเภทเครื่องใช้ไฟฟ้าภายในบ้านและผลิตภัณฑ์อิเล็กทรอนิกส์ทั้งหมดของ Jingdong group ลดลงอย่างต่อเนื่องในช่วง 5 ปีที่ผ่านมา ในปี 2022 รายได้ของ Jingdong group ของสินค้าประเภทนี้เติบโตเพียงร้อยละ 4.7 เมื่อเทียบกับอัตราการเติบโตร้อยละ 23 ในปีก่อนหน้า

เมื่อวันที่ 6 มีนาคม Jingdong group ได้เปิดตัวช่องทางออนไลน์ “Ten Billion Subsidy” ซึ่งสามารถเข้าได้จากหน้าแรกของแอป Jingdong group กลยุทธ์ทางการตลาดนี้เป็นกลยุทธ์เดียวกับของ Pinduoduo ซึ่งเริ่มทำตั้งแต่มิถุนายน 2019 โดย Pinduoduo ให้เงินอุดหนุนจำนวนมากถึง 500 หยวนแก่ผลิตภัณฑ์ชื่อดัง เช่น Apple, Dyson และ Moutai อัตราส่วนค่าใช้จ่ายด้านการตลาดของ Pinduoduo พุ่งเกิน 4 หมื่นล้านหยวน ในปี 2021 สูงถึงร้อยละ 58 ในขณะที่ค่าใช้จ่ายทางการตลาดของ Jingdong group ในช่วงหลายปีที่ผ่านมาไม่เคยเกิน 4 หมื่นล้านหยวน และอัตราส่วนค่าใช้จ่ายทางการตลาดไม่เคยเกินร้อยละ 5 ตั้งแต่ปี 2019 การลงทุนในอุตสาหกรรมค้าปลีกคือการหาสมดุลระหว่างการรักษากิจกรรมทางธุรกิจและการควบคุมความเสี่ยงที่จำเป็น แนวทางอนุรักษ์นิยมมากเกินไปของ Jingdong group และแนวทางเชิงรุกของ Pinduoduo ไม่เป็นที่แนะนำ

จุดประสงค์ของกลยุทธ์เงินอุดหนุนของ Jingdong group คือการแนะนำผู้ใช้จากการตุนสินค้าในโปรโมชันขนาดใหญ่ ไปจนถึงการแผนการลดราคาทุกวัน และเพื่อเพิ่มยอดขายรายวัน ซึ่งก่อนหน้านี้คิดเป็นสัดส่วนที่ค่อนข้างต่ำ อย่างไรก็ตาม Jingdong group ต้องการฟื้นความได้เปรียบจากราคาถูก ต้องการปลูกฝังความคิดราคาถูกให้แก่ฝั่งผู้บริโภค ซึ่งทำให้ต้นทุนของแบรนด์ในการเปิดร้านค้าบนแพลตฟอร์ม Jingdong group ได้เพิ่มสูงขึ้น และร้านค้าชั้นนำมักรู้สึกถึงแรงกดดันในการทำกำไร การเข้าร่วมเงินอุดหนุนเป็นการแนะนำร้านค้า ซึ่งต้องประเมินก่อนว่าต้นทุนที่สูงขึ้นนั้นคุ้มค่ากับการได้ฐานลูกค้าเพิ่มขึ้นมาหรือไม่ นอกจากนี้ ผู้บริโภคเริ่มรู้สึกเบื่อหน่ายกับการตลาดของเงินอุดหนุน อาจจะทำให้วิธีทางการตลาดแบบนี้ไม่ได้ผลเท่าที่คาดการณ์ อีกทั้งขั้นตอนการดำเนินงานของเงินอุดหนุนได้แสดงให้เห็นอีกครั้งถึงความขัดแย้งระยะยาวในธุรกิจค้าปลีกของ Jingdong group นั่นคือการแข่งขันระหว่างร้านค้าที่ดำเนินการเองและร้านค้าประเภทเดียวกัน

ที่มาภาพ: https://finance.sina.com.cn/tech/internet/2023-05-15/doc-imytvmfa3918250.shtml

- วิธีการเพิ่มขีดความสามารถของธุรกิจ

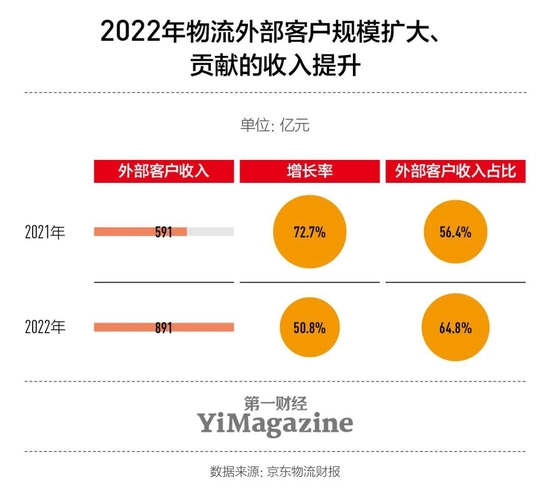

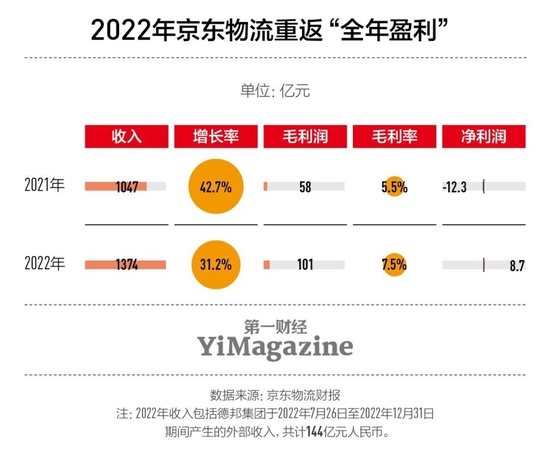

บริการด้านโลจิสติกส์ที่ได้มาตรฐานและมีประสิทธิภาพเป็นสิ่งที่สามารถไว้วางใจ JD Retail ได้ ในช่วงที่มีการแพร่ระบาดโควิด 19 โลจิสติกส์ทำให้ Jingdong group ก้าวไปสู่แนวหน้าในการ “รับประกันอุปทาน (保供)” และกลายเป็นบริษัทอีคอมเมิร์ซที่โดดเด่นที่สุด อย่างไรก็ตามหากให้บริการเฉพาะภายในธุรกิจของ Jingdong group เอง ค่าใช้จ่ายในการดำเนินการด้านโลจิสติกส์จะยังคงสูงเกินไป ต่อมา JD Logistics ได้แยกตัวธุรกิจออกมาแล้วจดทะเบียนบริษัทในฮ่องกง และถึงจุดคุ้มทุนในปี 2023 โดยพื้นฐานแล้ว JD Logistics ได้ตระหนักถึงการเปลี่ยนแปลงจาก “โลจิสติกส์ระดับองค์กร” เป็น “องค์กรด้านโลจิสติกส์” สาระสำคัญของกระบวนการนี้คือ JD Logistics ได้ปรับโครงสร้างรายได้และใช้ธุรกิจตลาดภายนอกเพื่อขยายขีดความสามารถให้มากขึ้น

ความต้องการด้านโลจิสติกส์จาก Jingdong group เป็นเพียงการกระจายแบบการจัดส่งจากโกดังไปยังผู้บริโภค เมื่อเปรียบเทียบกับผู้เล่นรอบตัวอย่าง SF Express ที่มีความยืดหยุ่นและซับซ้อนกว่า แต่จากการเข้าซื้อกิจการของ Deppon (德邦) ทำให้ Jingdong ได้รับความสามารถในการบริการแบบ end-to-end โดยตรงสำหรับการจัดส่งสินค้าขนาดใหญ่ และสโลแกน “ใช้ Deppon สำหรับการจัดส่งด่วนขนาดใหญ่” เป็นที่นิยม ในหมู่ผู้บริโภคในเมืองชั้นหนึ่งและชั้นสอง นอกจากนี้ ยังสร้างอิทธิพลที่ดีต่อแบรนด์อีกด้วย น้ำหนักหรือปริมาตรของสินค้าที่ฝากขายโดยใบส่งสินค้าต้องน้อยกว่าหนึ่งรถบรรทุก และเน้นไปที่ความต้องการขนส่งสินค้าแบบ B2B ของการผลิตทางอุตสาหกรรมและการไหลเวียนเชิงพาณิชย์เป็นหลัก หลังจากการควบรวมกิจการ ทาง Jingdong group ยังเป็นเจ้าของร้านค้าเกือบ 9,000 แห่งใน Deppon ซึ่งครอบคลุมเกือบทุกมองและมณฑลในประเทศจีน ศูนย์กระจายสินค้า 132 แห่งครอบคลุมพื้นที่มากกว่า 2 ล้านตารางเมตร และมียานพาหนะที่เป็นเจ้าของเองมากกว่า 20,000 คัน คาดว่า Deppon จะนำลูกค้าภายนอก 737 รายและรายได้ 14.4 พันล้านหยวนมาสู่ Jingdong group ในปี 2565

ยิ่งกว่านั้น แม้ว่า Deppon จะพบกับวิกฤตของการเปลี่ยนแปลงที่ไม่เอื้ออำนวยของธุรกิจดั้งเดิมที่บรรทุกน้อยกว่าบรรจุของรถบรรทุก แต่ก็ยังมีความสามารถในการทำกำไรที่แข็งแกร่ง เมื่อวันที่ 20 เมษายน Deppon ได้ประกาศรายงานประจำปีฉบับแรกหลังจากรวมเข้ากับ JD Logistics บริษัทจะมีกำไรสุทธิ 649 ล้านหยวนในปี 2020 เพิ่มขึ้นร้อยละ 339.08 เมื่อเทียบเป็นรายปี และกำไรสุทธิหลังหักส่วนที่ไม่ใช่ ผลกำไรและขาดทุนจากการดำเนินงานจะสูงถึง 313 ล้านหยวน เหตุผลที่ JD Logistics กลับมามีกำไรทั้งปีในปีที่แล้วส่วนใหญ่มาจาก “การรวมบัญชี” ของ Deppon

ที่มาภาพ: https://finance.sina.com.cn/tech/internet/2023-05-15/doc-imytvmfa3918250.shtml

หากพิจารณาที่ระดับการดำเนินงานของ JD Logistics ในกลุ่มบริษัทโลจิสติกส์ อัตรากำไรของ SF Express ในปี 2022 จะอยู่ที่ร้อยละ 12.5 ในขณะที่ของ Jingdong group อยู่ที่ร้อยละ 7.5 แม้ว่าจะสูงกว่าในปี 2021 ถึงร้อยละ 2 แต่ก็ยังคงต่างกับ SF Express อย่างชัดเจน ปัจจุบันหากเปรียบเทียบกับ SF Express แล้ว ทาง SF Express มีข้อได้เปรียบที่ชัดเจนในด้านความตรงต่อเวลาและการขนส่งแบบ end-to-end และการขนส่งด้วยความเย็น สำหรับการแข่งขันระหว่าง JD Logistics และ SF Express นั้น SF Express ค่อนข้างขาดการจัดจำหน่ายเชิงพาณิชย์ที่มั่นคงและมีขนาดเล็กกว่า ไม่มีข้อได้เปรียบ

กระแสธุรกิจที่สะสมในธุรกิจค้าปลีก E-commerce เป็นเรื่องพื้นฐานสำหรับ JD Logistics ในการเลือกบริการ “ห่วงโซ่อุปทานแบบครบวงจร” สำหรับตลาดภายนอก และเรียกว่าโลจิสติกส์ซัพพลายเชนแบบบูรณาการหมายถึงการให้บริการลูกค้าด้วยโซลูชันโดยรวม ซึ่งรวมถึงการจัดซื้อ การผลิต การขนส่ง คลังสินค้า และการเชื่อมโยงอื่นๆ ในห่วงโซ่ทั้งหมด ในรายงานประจำปี 2565 ว่ารายได้จากลูกค้าซัพพลายเชนแบบบูรณาการภายนอก 80,000 ราย สูงถึง 77.4 พันล้านหยวน คิดเป็นร้อยละ 56.33 จากรายได้ทั้งหมด

เมื่อต้นเดือนเมษายน JD Logistics ได้ประกาศแผนการปรับโครงสร้างองค์กรที่สอดคล้องกับแนวคิดการค้าปลีกของ Jingdong group อย่างสมบูรณ์ การจัดตั้งแผนกธุรกิจอิสระ 4 แผนก ได้แก่ ซัพพลายเชน (供应链) การจัดส่งด่วนพัสดุขนาดเล็ก (快递) การจัดส่งด่วนพัสดุขนาดใหญ่ (快运) และธุรกิจระหว่างประเทศ (国际业务) และรวมแผนกตามสายงาน เช่น การขาย ผลิตภัณฑ์ และการดำเนินงานเข้ากับแผนกธุรกิจหลัก 4 แผนกใหม่ ซึ่งช่วยลดการสื่อสารข้ามแผนกในกระบวนการดำเนินงานโครงการ

- ธุรกิจใหม่: “ร้านค้า” เหล่านั้นที่ทำให้ Jingdong group ทั้งรักทั้งเกลียด

ในบรรดาหลายภาคส่วนที่จัดว่าเป็นธุรกิจใหม่ในรายงานทางการเงินของ JD.com นั้น JD Health มีแนวโน้มรายได้ที่มั่นคงที่สุด ปัจจุบันยังเป็นบริษัทจดทะเบียนที่ใหญ่เป็นอันดับ 3 ภายใต้ Jingdong group ในปี 2022 รายได้ของ Jingdong Health จะสูงถึง 4.6 หมื่นล้านหยวน และรักษาอัตราการเติบโตได้มากกว่าร้อยละ 50 ตลอด 3 ปีที่ผ่านมา นอกจากนี้ยังมีธุรกิจใหม่อีก 2 แห่งที่ประกาศในเดือนมีนาคมปีนี้ซึ่งกำลังจะเข้าสู่กระบวนการ IPO ได้แก่ JINGDONG Industrials, Inc. (京东工业) เป็นผู้ให้บริการด้านเทคโนโลยีและซัพพลายเชนอุตสาหกรรม และ JD Industry Development รับผิดชอบในส่วนของ การพัฒนา การจัดการ และการเป็นเจ้าของสิ่งอำนวยความสะดวกของ JINGDONG Property, Inc. (京东产发) และอสังหาริมทรัพย์อื่นๆ ในขั้นตอนนี้ พวกเขามีความสัมพันธ์ทั้งต้นน้ำและปลายน้ำกับธุรกิจค้าปลีกหลักของ Jingdong group และเป็นรูปแบบธุรกิจเรียบง่ายและชัดเจน

ธุรกิจภายในเมืองของ JD Retail อาศัยความสามารถในการจัดส่งตามเวลาจริง โดยมีธุรกิจภายในเมืองที่เป็นคู่แข่งคือ Meituan และ Ele.me ซึ่งมุ่งเน้นไปที่รูปแบบการบริโภคแบบทันทีในเมืองต่างๆ และคู่ต่อสู้ที่แข็งแกร่งที่สุดของ Jingdong group ในตลาดที่กำลังจมคือ Pinduoduo ในเดือนธันวาคม 2020 ทาง Jingdong group ได้จัดตั้งแผนกธุรกิจ “Jingxi (京喜)” ซึ่งรวมถึงบริการซัพพลายเชน Jingxitong (京喜通), Jingxi App (京喜), กลุ่มชุมชนที่ซื้อ Jingxi Pinpin (京喜拼拼) อีกทั้ง Jingdong group พยายามที่จะรวมกลุ่ม JD Convenience Store (京东便利店) ซึ่งไม่เป็นการยากที่จะใช้มาตรฐานเดี๋ยวกันกับร้านในเครือทุกประเภท แต่สิ่งที่ยังคงเป็นปัญหาคือการควบคุมและแนวทางในระยะยาว Jingdong group มีการควบคุมที่จำกัดมากสำหรับเทอร์มินัลการค้าปลีกแบบเส้นเลือดฝอยเหล่านี้ เมื่อลงทุนกำลังคนมากเกินไป จะสูญเสียประสิทธิภาพด้านต้นทุนของแพลตฟอร์มซัพพลายเชนทางอินเทอร์เน็ตในฐานะโมเดลขนาดเล็ก

Richard Liu (刘强东) ผู้ก่อตั้ง Jingdong group ได้เปิดตัวกลไกกำจัดผู้บริหารระดับรองประธานร้อยละ 10 ต่อปี เพื่อแก้ไขปัญหาการที่มีพนักงานมากเกินไป การเพิ่มของประสิทธิภาพของระบบภายในประเภทนี้สัมพันธ์กับการส่งผ่านจากระดับบนลงไปถึงล่างอย่างรวดเร็ว ดังนั้น ไม่ว่าธุรกิจใหม่หรือธุรกิจเก่า การดำเนินงานภายในของ JD Group ในทุกระดับถูกกำหนดให้เป็นกำลังใจให้แก่กันและริเริ่มที่จะออกจากเขตความสะดวกสบายโดยเร็วที่สุด

ข้อคิดเห็นของสคต.เซี่ยงไฮ้

ตลาดจีนเป็นตลาดที่ใหญ่และหลากหลาย การตีตลาดในจีนได้นั้นสามารถเพิ่มรายได้และฐานลูกค้าได้มาก ก่อนเริ่มทำธุรกิจในจีน ควรศึกษากลุ่มลูกค้า ความชอบ และปรับเปลี่ยนสินค้าและบริการของตนเอง รวมถึงวิธีการนำเสนอให้เข้ากับความต้องการของลูกค้าชาวจีน รวมถึงการจัดสรรต้นทุนอย่างคุ้มค่า หากมีงบประมาณจำกัด ควรศึกษาข้อมูลอย่างถี่ถ้วนก่อนนำงบไปใช้ทางด้านในด้านหนึ่งเพื่อพัฒนาสินค้าและบริการของตนเอง ศึกษาว่าหากปรับปรุงด้านไหนจะทำให้ลูกค้าหันมาเลือกใช้สินค้าและบริการ และขยายฐานลูกค้าได้มากกว่าการปรับปรุงในด้านอื่น

และบทเรียนที่ได้จากเรื่องของ Dingdong group แม้จะเป็นบริษัทชั้นนำของจีนในด้าน E-commerce มีฐานลูกค้ากลุ่มใหญ่ เป็นที่รู้จัก แต่หากไม่ปรับตัวให้เข้ากับกลุ่มเป้าหมายที่มีความต้องการเปลี่ยนไป อาจจะประสบปัญหาทางรายได้เหมือนเช่นทาง Jingdong ได้ ดังนั้นไม่ว่าจะทำธุรกิจอะไรก็ตาม ควรศึกษาและปรับตัวให้สามารถตอบสนองความต้องการของกลุ่มเป้าหมายที่เปลี่ยนไปได้

________________________________________________________________________________

จัดทำโดย สำนักงานส่งเสริมการค้าในต่างประเทศ ณ นครเซี่ยงไฮ้

วันที่ 19 พฤษภาคม 2566

แหล่งที่มา

https://asia.nikkei.com/Business/Consumer/China-s-JD.com-to-offer-big-subsidies-in-price-war-with-Pinduoduo

https://finance.sina.com.cn/tech/internet/2023-05-15/doc-imytvmfa3918250.shtml