เนื้อหาสาระข่าว: ท่ามกลางภาวะพลิกผันในระบบห่วงโซ่อุปทานและความตึงเครียดเชิงภูมิรัฐศาสตร์ สหรัฐฯ ต้องพึ่งพาการนำเข้าน้อยลงกว่าที่เคยเป็นมาหรือไม่

ช่วงหลายๆ ปีมานี้ นับได้ว่าเป็นช่วงแห่งความยากลำบากสำหรับโลกแห่งโลกาภิวัตน์ เริ่มจากโรคระบาดที่ทำให้นานาชาติต้องปิดพรมแดน ภาวการณ์ที่พลิกผันในตลาดแรงงานนำไปสู่การแตกสลายของระบบห่วงโซ่อุปทานและความวิตกกังวลของบรรดาผู้นำธุรกิจเพราะยังต้องพึ่งพาคู่ค้าในต่างแดนอยู่ แล้วความโกลาหลด้านภูมิรัฐศาสตร์โลกก็ประทุอย่างรุนแรงขึ้นไปอีก จนมีความเชื่อไปทั่วว่าผู้ประกอบการสหรัฐฯ กำลังเลือกที่จะทวนกระแสโลกาภิวัตน์โดยยกฐานการผลิตและแหล่งวัตถุดิบที่มีความสำคัญมากๆ ให้กลับมาอยู่ใกล้ๆ บ้านของตนเอง ว่าแต่ เหตุการณ์ได้กลับกลายเป็นเช่นนั้นไปจริงๆ หรือไม่กันแน่

จากผลงานวิเคราะห์ของ Laura Alfaro (แห่ง Harvard Business School) และ Davin Chor (แห่ง Dartmouth’s Tuck School of Business) ซึ่งสำนักงานวิเคราะห์เศรษฐกิจแห่งชาติได้นำไปตีพิมพ์ก็ทำให้ได้คำตอบต่อคำถามดังกล่าว ซึ่งทั้งสองชี้ว่าตนไม่ได้เห็นว่าการทวนกระแสโลกาภิวัตน์นั้นกำลังเกิดขึ้นมามากไปกว่า “ลางร้ายแห่งการย้ายแหล่งและฐานการผลิตครั้งใหญ่”ออกจากประเทศจีนเท่านั้น โดยสัดส่วนของการนำเข้าสินค้าจากจีนที่เคยมีส่วนแบ่งตลาดสินค้านำเข้าทั้งหมดของสหรัฐฯ สูงสุด ถึงร้อยละ 21.6 ในปี 2017 นั้นลดลงเหลือร้อยละ 16.5 ในปี 2022 ในขณะที่มูลค่าสินค้าจีนที่นำเข้าสหรัฐฯ ก็ยังคงขยายตัวจาก 505.1 พันล้านดอลลาร์สหรัฐในปี 2017 เป็น 531.3 พันล้านดอลลาร์สหรัฐในปี 2022

บรรดานักเศรษฐศาสตร์ชี้สินค้าอิเล็กทรอนิกส์ ชิ้นส่วนยานยนต์และเซมิคอนดักเทอร์จากเวียดนามและเม็กซิโกเป็นตัวการสำคัญที่ทำให้สัดส่วนของสินค้าจีนที่นำเข้าสหรัฐฯ หดตัวลง แต่ก็ใช่ว่าจะมีเพียงจีนเท่านั้นที่สูญเสียส่วนแบ่งตลาดสหรัฐฯ ไป ซึ่งแม้การหดตัวจะมีตัวเลขร้อยละสูงที่สุด แต่สัดส่วนการนำเข้าของสินค้าจากญี่ปุ่นและประเทศในยุโรปที่มีรายได้สูงอย่างเช่น เยอรมนี ฝรั่งเศส สหราชอาณาจักรและอิตาลีก็พากันหดตัวลงเช่นกัน

อะไรคือสาเหตุของความเปลี่ยนแปลงนี้กันแน่ ผู้เขียนรายงานฉบับนี้ได้เผยเบาะแสบางประการจากผลการวิเคราะห์บทสนทนาระหว่างผู้บริหารและนักลงทุนขณะหารือเรื่องผลประกอบการและแนวโน้มการลงทุน ระหว่างช่วงปี 2005-2023 พบว่ามีการใช้คำว่า “friendshoring”, “nearshoring” หรือ “reshoring”พุ่งสูงอย่างมีนัยสำคัญอยู่ด้วยกัน 2 ช่วง ได้แก่ ช่วงแรกคือตอนที่ความตึงเครียดระหว่างสหรัฐฯ และจีนรุนแรงขึ้นในสมัยประธานาธิบดีทรัมป์ และอีกครั้งหนึ่งในขณะที่รัฐบาลของประธานาธิบดีไบเดนนำการกีดกันทางภาษีและนโยบายปกป้องอุตสาหกรรมภายในประเทศมาใช้

อย่างไรก็ตาม ผู้ประกอบการสหรัฐฯ ที่หาทางลดการพึ่งพาจีนด้วยการย้ายแหล่งนำเข้ามายังเวียดนามและเม็กซิโกอาจต้องพบว่าผู้ประกอบการจีนยังคงเป็นตัวจักรสำคัญอยู่ในระบบห่วงโซ่อุปทานโลกอยู่ดี ที่เป็นเช่นนั้นก็เพราะผู้ประกอบการจีนได้มีการลงทุนเพิ่มขึ้นในเวียดนามและเม็กซิโก เพื่อแก้สถานการณ์เมื่อสหรัฐฯ เรียกเก็บภาษีนำเข้าสินค้าที่นำเข้ามาจากจีนโดยตรงสูงขึ้นนั่นเอง ซึ่ง Alfaro และ Chor ได้สรุปไว้ว่า “ผลลัพธ์โดยพฤตินัยของการเปลี่ยนแปลงที่เกิดขึ้น ก็คือ สหรัฐฯ นั้น แม้จะโยกย้ายแหล่งผลิตและนำเข้าสินค้าไปยังเวียดนามและเม็กซิโกแล้วก็ตามที แต่สหรัฐฯ ก็จะยังคงต้องเกี่ยวข้องและพึ่งพาจีนในทางอ้อมอยู่ดี”

บทสรุปในท้ายที่สุดนั้น ก็คือว่า การค้าระหว่างประเทศจะยังคงดำเนินต่อไปอย่างมั่นคงได้ ในขณะที่สินค้าบางอย่างที่นำเข้าสู่สหรัฐฯ นั้นมีการย้ายแหล่งจากจีนไปยังประเทศอื่นๆ

บทวิเคราะห์: สหรัฐฯ ใช้มาตรการมากมายเพื่อส่งเสริมให้ผู้ประกอบการในสหรัฐฯ ตีตัวออกห่างจากจีน แล้วกลับมาใช้แหล่งผลิตภายในประเทศ (Reshoring) หาสินค้าทดแทนจากแหล่งที่เป็นมิตร (Friendshoring) หรือแหล่งที่อยู่ใกล้ๆ (Nearshoring) ซึ่งนับว่าได้ผลในระดับหนึ่ง จากผลที่ได้เห็นกันทั่วๆ ไปว่าเกิดมหกรรมการย้ายฐานการผลิตของบริษัทยักษ์ใหญ่ทั้งที่เป็นผู้ประกอบการสหรัฐฯ เองและผู้ผลิตชาติอื่นๆ ที่มีสหรัฐฯ เป็นตลาดเป้าหมายหลักหลายๆ แห่งออกจากจีนไปยังประเทศอื่นๆ ซึ่งในช่วงที่ประธานาธิบดีทรัมป์ค่อยๆ ปล่อยมาตรการกีดกันออกมาแต่ละระลอก บรรดาประเทศที่มีต้นทุนการผลิตต่ำต่างก็พากันเสนอตัวในตลาดโลก รวมถึงไทย ซึ่งเมื่อมีมาตรการกีดกัน ก็ย่อมมีมาตรการตอบโต้จากจีน ตามที่เราได้เห็นผ่านสื่อต่างๆ ทั่วไป แต่ไม่ใช่เพียงแค่นั้น จีนยังมีมาตรการรับมืออื่นๆ ทั้งที่เป็นข่าวและทำกันแบบเงียบๆ ค่อยเป็นค่อยไป เพื่อบรรเทาผลการกีดกันดังกล่าวที่จะส่งผลต่อผู้ประกอบการภายในประเทศตน ส่วนผู้ประกอบการจีนเองก็เริ่มหาหนทางที่จะยังรักษาฐานลูกค้าเดิมของตนเอาไว้ ด้วยการออกมาลงทุนนอกจีน หาแหล่งผลิตทดแทนเสียเอง แต่ก็ใช่ว่าจะทดแทนไปเสียทั้งหมด ดังที่เราอาจได้เห็นกันอยู่ว่ามีบริษัทจากจีน เข้ามาตั้งโรงงานในไทยและประเทศอื่นๆ อีกหลายๆ ประเทศวัตถุดิบจำนวนมากก็ยังมาจากจีน ซึ่งก็ดูเหมือนจะผ่านหูผ่านตาสหรัฐฯ ไปได้มาสักระยะหนึ่ง แต่ก็ไม่อาจหวังความยั่งยืนได้ และเชื่อว่าจะต้องแก้ไขปรับเปลี่ยนกลยุทธกันต่อไปอีกนาน

จากรายงานในบทความนี้ ชี้ให้เห็นว่าแม้สัดส่วนจะหดตัวลง แต่มูลค่าการนำเข้าจากจีนไม่ได้ลดลง กลับขยายตัวสูงขึ้นด้วยซ้ำ แต่ไปขยายตัวที่ประเทศที่เคยเป็นและยังคงเป็นเป้าหมายการย้ายฐานการผลิตไปลงทุนของจีน ซึ่งหากสหรัฐฯ เจาะลึกไปกว่าที่เป็นอยู่ ถึงขั้นว่ามีวัตถุดิบสัดส่วนเท่าไร มาจากแหล่งใด โดยละเอียด ก็อาจเห็นได้ชัดเจนกว่านี้ว่าการพึ่งพาแหล่งผลิตสินค้าจีนของสหรัฐฯ ได้เคยบรรเทาเบาบางลงจริงๆ บ้างหรือไม่

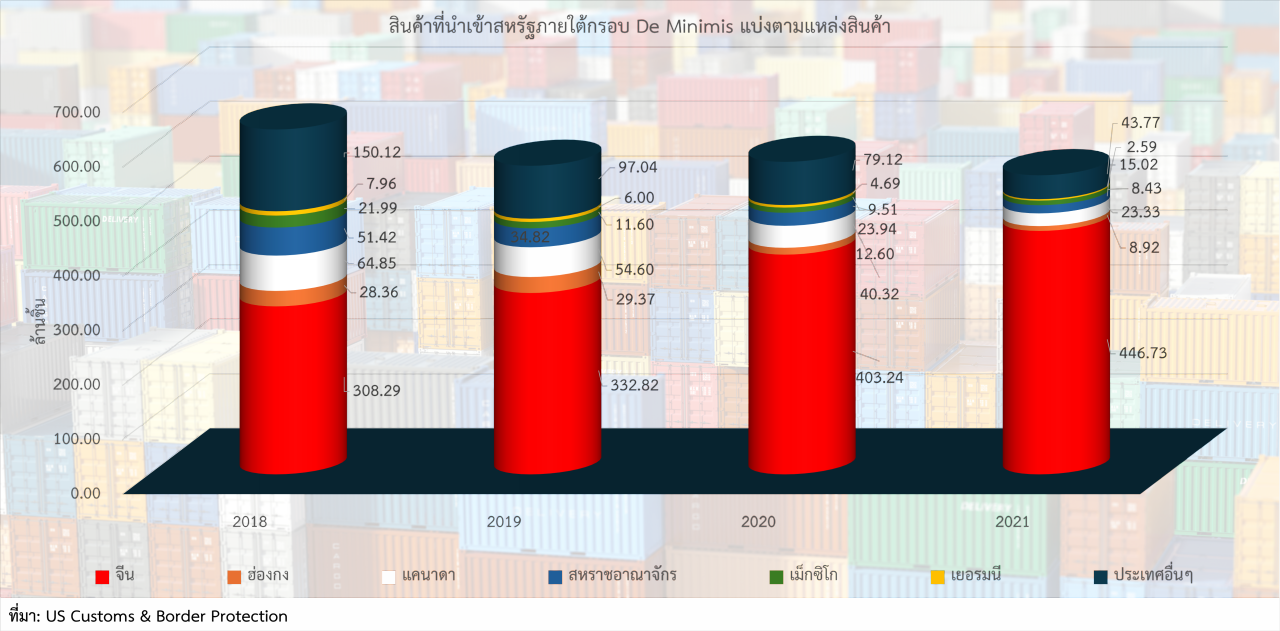

นอกจากปัจจัยดังกล่าวแล้ว ก็ยังมีอีกช่องทางหนึ่งที่สินค้าจากทั่วโลกสามารถส่งเข้ามายังสหรัฐฯ ได้โดยไม่ต้องชำระภาษีหากมูลค่าสินค้าในบรรจุภัณฑ์แต่ละชิ้นไม่เกินกว่า 800 ดอลลาร์สหรัฐฯ หรือที่รู้จักกันในนามสินค้าเบ็ดเตล็ด หรือ “De Minimis” ซึ่งในแต่ละปีจะมีสินค้าที่เข้าเงื่อนไขดังกล่าวจำนวนเพิ่มมากขึ้นทุกปี จากทั่วโลกที่ส่งถึงผู้บริโภคโดยตรง โดยนับตั้งแต่ปี 2020 มีเกินกว่าปีละ 700 ล้านชิ้นไปแล้ว

จีนใช้ประโยชน์ในเรื่องนี้ส่งสินค้าเข้าสู่สหรัฐฯ อย่างได้เปรียบ ผ่านช่องทางการขายสินค้าออนไลน์บริษัท TEMU และ SHEIN หากเทียบผู้ประกอบการรายใหญ่ๆ ในสหรัฐฯ ที่นำเข้าโดยการขนส่งทั้งทางเรือและทางอากาศมาทีละมากๆ จะต้องผ่านขั้นตอนการนำเข้ามากมายรวมถึงภาษีมูลค่ามหาศาลตามปริมาณที่นำเข้าเหล่านั้นต้องเสียเปรียบด้านราคาเป็นอย่างมาก ณ ปัจจุบัน 2 กิจการนี้ ครองช่องทางการนำเข้าช่องทางนี้ไว้อย่างเหนียวแน่นกว่าทุกประเทศอื่นๆ รวมกัน โดยเฉพาะ TEMU ที่ทุ่มทุนโฆษณามหาศาลในช่วงการแข่งขัน Superbowl กำลังถูกจับตาโดยสหรัฐฯ และเชื่อว่าจะมีมาตรการบางอย่างมารับมือในอีกไม่นานนี้

ข้อคิดเห็น/ข้อเสนอแนะ: ผู้ประกอบการไทยที่มองตลาดสหรัฐฯ เป็นตลาดเป้าหมายและมีศักยภาพที่จะหาทางส่งสินค้าตรงถึงผู้บริโภคในอัตราค่าขนส่งที่ไม่สูงมาก ควรพิจารณาหาช่องทางจำหน่ายสินค้าของตนผ่านทางแพลตฟอร์มออนไลน์และใช้โอกาสจากช่องทางดังกล่าวนี้มากขึ้น อย่างน้อยก็ในระยะเริ่มต้นของการเจาะตลาดเข้าสู่สหรัฐฯ ด้วยแบรนด์ของตนเอง การทำตลาดผ่านระบบออนไลน์ก็เป็นอีกเครื่องมือหนึ่งที่จะช่วยให้สามารถเข้าถึงตลาดเป้าหมายได้ง่ายและประหยัดค่าใช้จ่ายกว่ามาก และทุกวันนี้ก็มีเครื่องมือและแพลตฟอร์มมากมายที่อาจใช้ได้ หากใครยังไม่เคยหรือเคยแต่ยังใช้น้อยอยู่ ก็อยากให้เริ่มพิจารณาใช้ช่องทางเหล่านี้ให้มากขึ้น

ประเทศไทยก็เป็นอีกแหล่งทดแทนในสายตาของนักลงทุนจีนที่หมายตาจะย้ายฐานเข้ามา แม้จะมองว่าเป็นการเพิ่มเงินลงทุนจากต่างประเทศเข้าสู่ระบบเศรษฐกิจของไทย แต่สำหรับประเทศไทยเอง ก็จำเป็นที่จะต้องคอยจับตาดูไว้ด้วยเช่นกัน หากเป็นการลงทุนที่ไม่ได้สร้างงานให้ในประเทศไทย แล้วแถมยังนำสินค้าจากจีนเข้ามาชุบตัวเป็นสินค้าไทยเพื่อจะส่งไปขายในสหรัฐฯ และประเทศอื่นๆ กรณีเช่นนี้ก็อาจส่งผลร้ายต่อทั้งอุตสาหกรรมนั้นๆ ของไทยได้ เพราะหากมีการคว่ำบาตรโดยประเทศปลายทาง เช่น สหรัฐฯ หรือยุโรป ด้วยเหตุดังกล่าว ก็จะไม่ใช่เรื่องง่ายๆ ที่จะยกเลิกมาตรการคว่ำบาตรที่เริ่มใช้ไปแล้ว ในขณะที่นักลงทุนเหล่านั้นอาจมีแหล่งผลิตสำรองอยู่ในหลายประเทศที่อาจโยกย้ายยสับเปลี่ยนได้ตลอดเวลา

จุดเด่นของจีนมีหลายประการ โดยเฉพาะการครอบครองทรัพยากรและวัตถุดิบสำคัญๆ ทางยุทธศาสตร์ไว้ในมือ แต่โดยพื้นฐานแล้ว จีนมีความสามารถในการประหยัดต้นทุนจากการผลิตสินค้าในปริมาณมากได้ (Economy of Scale) สินค้าจึงมีราคาถูก จีนกล้าลงทุนในกระบวนการผลิตขนาดใหญ่ได้ก็เพราะมีประชากรจำนวนมากรองรับ ความเสี่ยงต่ำ ไม่ต้องสนใจเรื่องการสนับสนุนจากภาครัฐว่าจะจริงเท็จเพียงใด สหรัฐฯ ซึ่งเกรงว่าตนจะเสียตำแหน่งแชมป์ตลอดกาลในตลาดโลกจะยังออกมาตรการสกัดกั้นเส้นทางเดินไปสู่ชัยชนะของสินค้าจีนต่อไป แม้มาตรการกีดกันจีนจะส่งผลร้ายต่อผู้ประกอบการสหรัฐฯ เสียเองอยู่บ่อยครั้ง ก่อนนี้ปัจจัยเรื่องเงินเฟ้อสูงทำให้สหรัฐฯ รั้งรออยู่บ้าง เพราะสินค้าจากจีนราคาถูกมีส่วนช่วยอย่างมากในการชะลออัตราเงินเฟ้อของสหรัฐฯ แต่หากนโยบายกีดกันจีนประสบผลสำเร็จ และมีแต่สินค้าที่ผลิตในสหรัฐฯและจากประเทศพันธมิตรที่มีค่าแรงสูงลิ่วในยุโรป ราคาสินค้าต้องพุ่งสูงรุนแรงกว่าที่เป็นอยู่นี้แน่ สรุปว่า มหามิตรสองประเทศนี้ อาจหันหลังให้กัน ด้วยเกรงจะถลำลึกจนถอนตัวไม่ขึ้นยิ่งกว่าที่เป็นอยู่ แต่สายสัมพันธ์ทางการค้าระหว่างกันนั้นคงยากที่จะขาดจากกันไปอย่างสิ้นเชิง

*********************************************************

ที่มา: MIT Sloan Management Review เรื่อง: “Reality Check: Deglobalization” โดย: Omri Nahmias สคต. ไมอามี /วันที่ 11 มีนาคม 2567