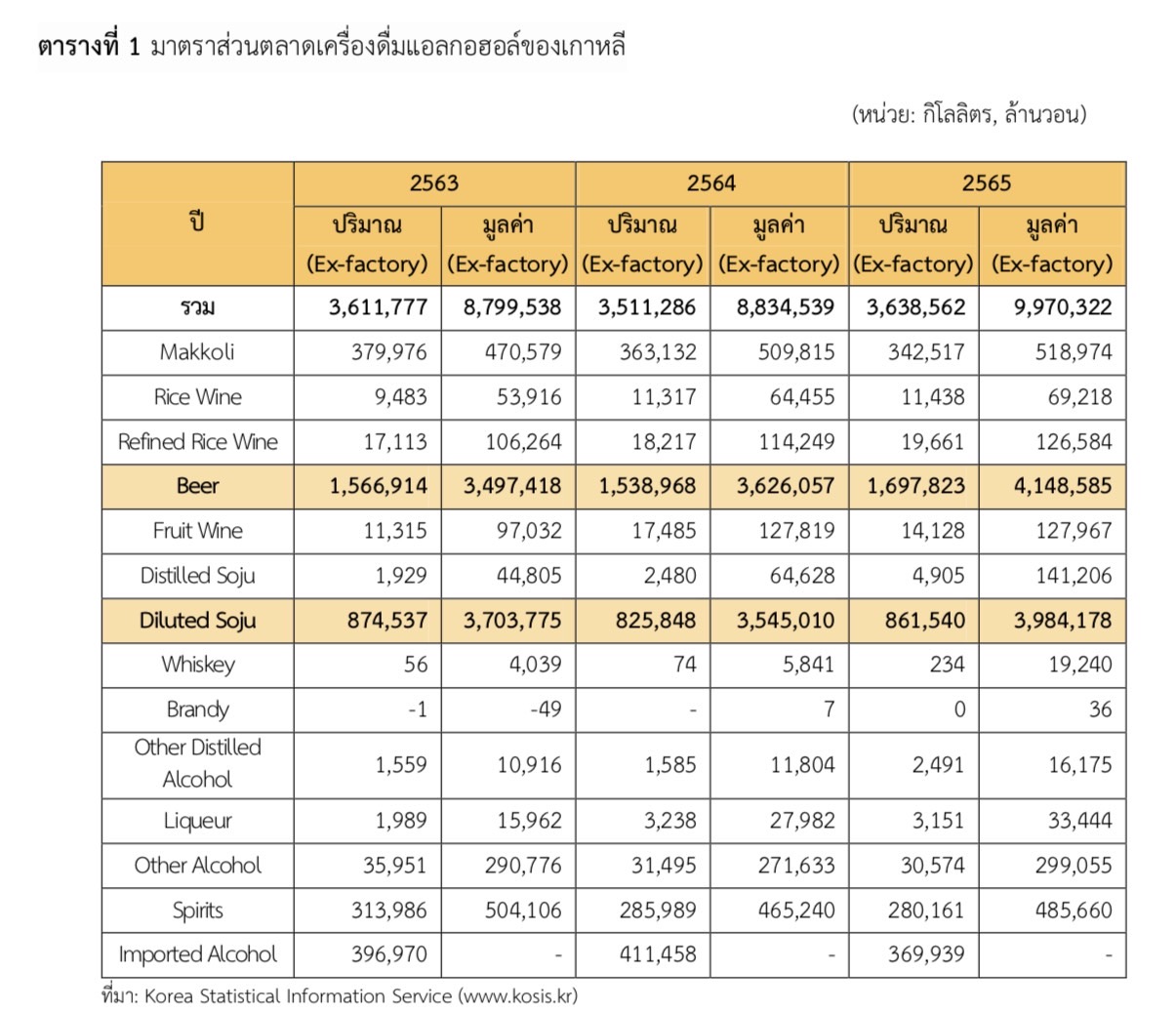

ในตลาดเครื่องดื่มแอลกอฮอล์ของเกาหลี สัดส่วนของโซจูเจือจาง (Diluted Soju) และเบียร์คิดเป็นร้อยละ 81.6 ของทั้งหมด แม้ขนาดตลาดเครื่องดื่มแอลกอฮอล์ของเกาหลีลดลงในช่วงปี 2559 ถึง 2563 แต่ก็ได้ขยายตัวในปี 2564 เป็นผลจากสถานการณ์ COVID-19 ที่ผู้บริโภคนิยมดื่มแอลกอฮอล์ที่บ้าน อีกทั้ง กิจกรรมกลางแจ้ง รวมถึง การรับประทานอาหารข้างนอกบ้านได้กลับมาเป็นที่นิยมในปี 2565 ส่งผลให้ตลาดเครื่องดื่มแอลกอฮอล์มีการขยายตัวและแนวโน้มสินค้าเปลี่ยนแปลงอย่างรวดเร็ว

สถานการณ์โดยรวม

- คำจำกัดความของเครื่องดื่มแอลกอฮอล์ อ้างอิงจากพระราชบัญญัติภาษีสุรา โดยกระทรวงเศรษฐกิจและการคลัง ได้แก่

- สุรา (Spirits) หมายถึง เอทิลแอลกอฮอล์ (Ethyl Alcohol) ที่นำมากลั่นจนกลายเป็นเครื่องดื่ม

- หรือ เครื่องดื่มที่มีแอลกอฮอล์ประกอบอย่างน้อยร้อยละ 1 และเครื่องดื่มที่อยู่ในรูปแบบผงที่สามารถดื่มได้เมื่อผสมกับน้ำ

- ประเภทของเครื่องดื่มแอลกอฮอล์

- ประเภทของแอลกอฮอล์ที่อ้างอิงจากพระราชบัญญัติภาษีสุรา สามารถแบ่งออกได้ 4 ประเภทหลักดังนี้

-

- สุรา (Spirits)

- เครื่องดื่มแอลกอฮอล์หมัก (Fermented alcoholic beverages) อาทิ มักกอลลี เบียร์ ไวน์ข้าว และไวน์ผลไม้

- เครื่องดื่มแอลกอฮอล์ที่ถูกกลั่น (Distilled alcoholic beverages) อาทิ โซจู วิสกี้ บรั่นดี

- เครื่องดื่มแอลกอฮอล์อื่นๆ

- การจำหน่ายผลิตภัณฑ์เครื่องดื่มแอลกอฮอล์

- มีการจำหน่ายเครื่องดื่มแอลกอฮอล์ทั้งทางออฟไลน์ อาทิ ร้านสะดวกซื้อและไฮเปอร์มาร์เก็ต และออนไลน์ (ยกเว้นโซจู) ซึ่งจำหน่ายให้กับผู้ที่มีอายุตั้งแต่ 19 ปีขึ้นไปเท่านั้น

- ขนาดของตลาดเครื่องดื่มแอลกอฮอล์ของเกาหลี (อ้างอิงจากพระราชบัญญัติภาษีสุรา)

- ขนาดตลาดเครื่องดื่มแอลกอฮอล์ในปี 2565 มีมูลค่าประมาณ 9.97 ล้านล้านวอน อ้างอิงจากราคาหน้าโรงงาน (Ex-factory price) โดยมีมูลค่าเพิ่มขึ้นร้อยละ 12.9 และปริมาณเพิ่มขึ้น 5.6 เมื่อเทียบกับปี 2564

- อีกทั้ง ตลาดเครื่องดื่มแอลกอฮอล์ถูกครอบครองโดยโซจูเจือจางและเบียร์ซึ่งมีสัดส่วนถึงร้อยละ 81.6 ของตลาดทั้งหมดหรือประมาณ 8.13 ล้านล้านวอนในปี 2565

-

-

- สัดส่วนของผู้ผลิตในตลาดโซจูเจือจางของเกาหลี มีผู้ผลิตหลัก 5 บริษัท และมีสัดส่วนในตลาดร้อยละ 94.3 ของตลาดทั้งหมด โดยเป็นตลาดผู้ขายน้อยราย (Oligopoly Market) เช่นเดียวกับ สัดส่วนของผู้ผลิตในตลาดเบียร์ที่มีผู้ผลิตหลัก 3 บริษัท และคิดเป็นร้อยละ 98.9 ของตลาดเบียร์ทั้งหมด

-

-

- ในช่วงสถานการณ์ COVID-19 ผู้บริโภคโดยส่วนใหญ่มักนิยมดื่มเครื่องดื่มแอลกอฮอล์ที่บ้าน อย่างไรก็ดี ตั้งแต่ปี 2565 สัดส่วนการดื่มข้างนอกกลับมาขยายตัวอีกครั้ง ส่งผลให้ตลาดเครื่องดื่มแอลกอฮอล์มีการเติบโตและแนวโน้มสินค้ามีการเปลี่ยนแปลงอย่างรวดเร็ว

- การตลาดสำหรับเครื่องดื่มแอลกอฮอล์

- โดยช่องทางที่ผู้ผลิตเครื่องดื่มแอลกอฮอล์เกาหลีนิยมใช้ในการส่งเสริมการตลาด ได้แก่ เว็บไซต์ (ร้อยละ 43.6) แพลตฟอร์ม Social Media (ร้อยละ 41.6) และเทศกาลหรืองานแสดงสินค้า (ร้อยละ 40.5)

- นอกจากนี้ รัฐบาลเกาหลียังได้ดำเนินการเว็บไซต์ thesool.com ผ่าน Korea Agro-Fisheries & Food Trade Corporation ขึ้น เพื่อสนับสนุนผู้ผลิตเครื่องดื่มแอลกอฮอล์แบบดั้งเดิมของเกาหลี ภายในเว็บไซต์มีการแสดงข้อมูลเกี่ยวกับเครื่องดื่มแอลกอฮอล์แบบดั้งเดิม นโยบายสนับสนุน และข้อมูลเกี่ยวกับร้านค้าที่จำหน่ายขายเครื่องดื่มแอลกอฮอล์แบบดั้งเดิมทั้งทางออนไลน์และออฟไลน์

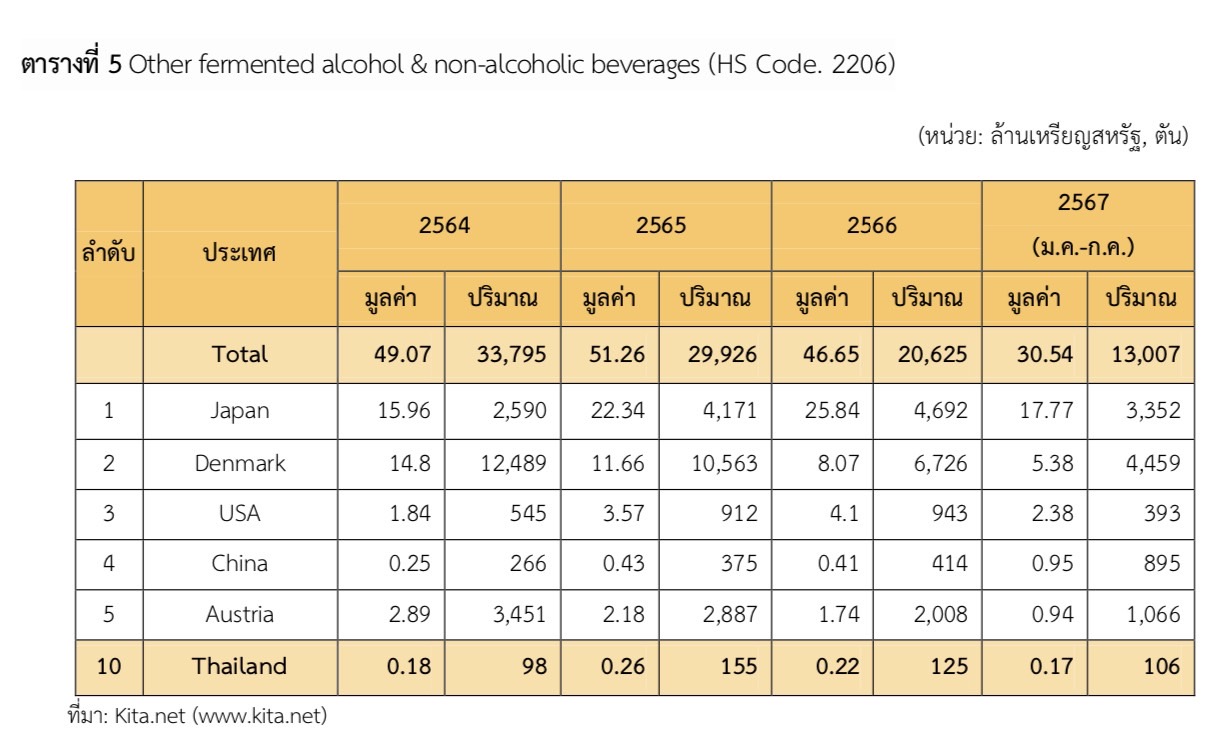

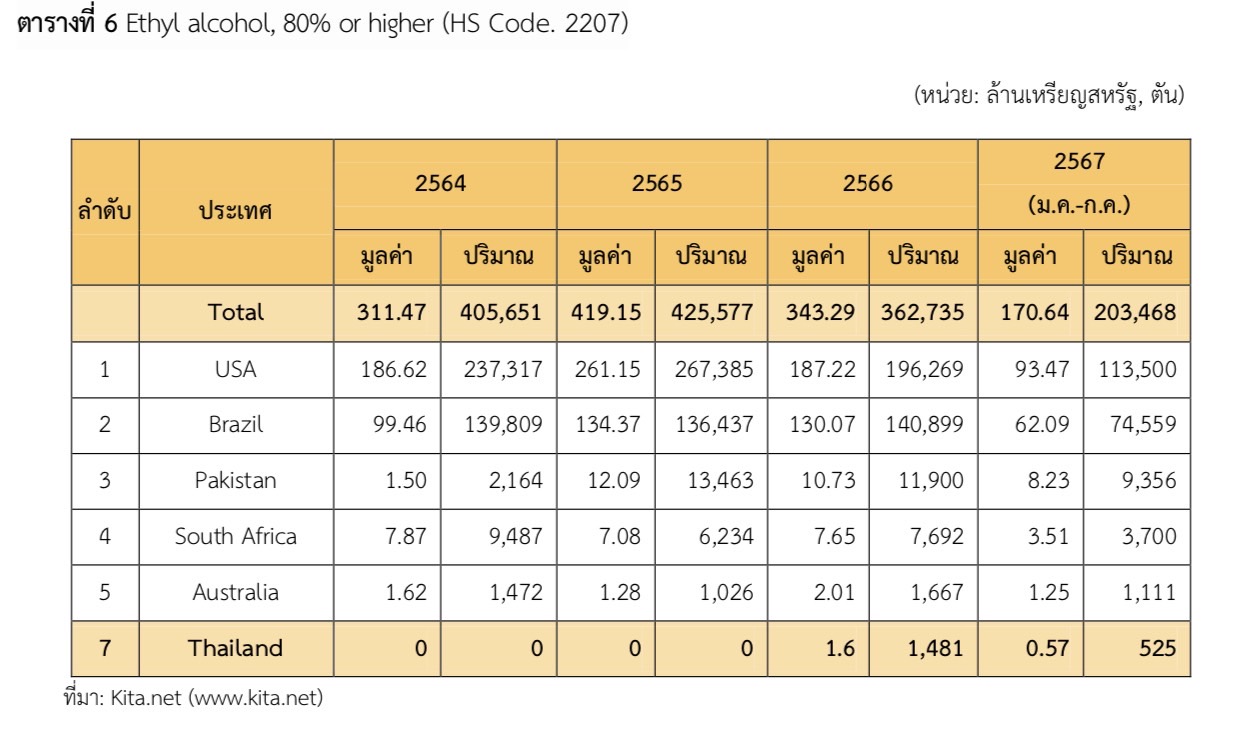

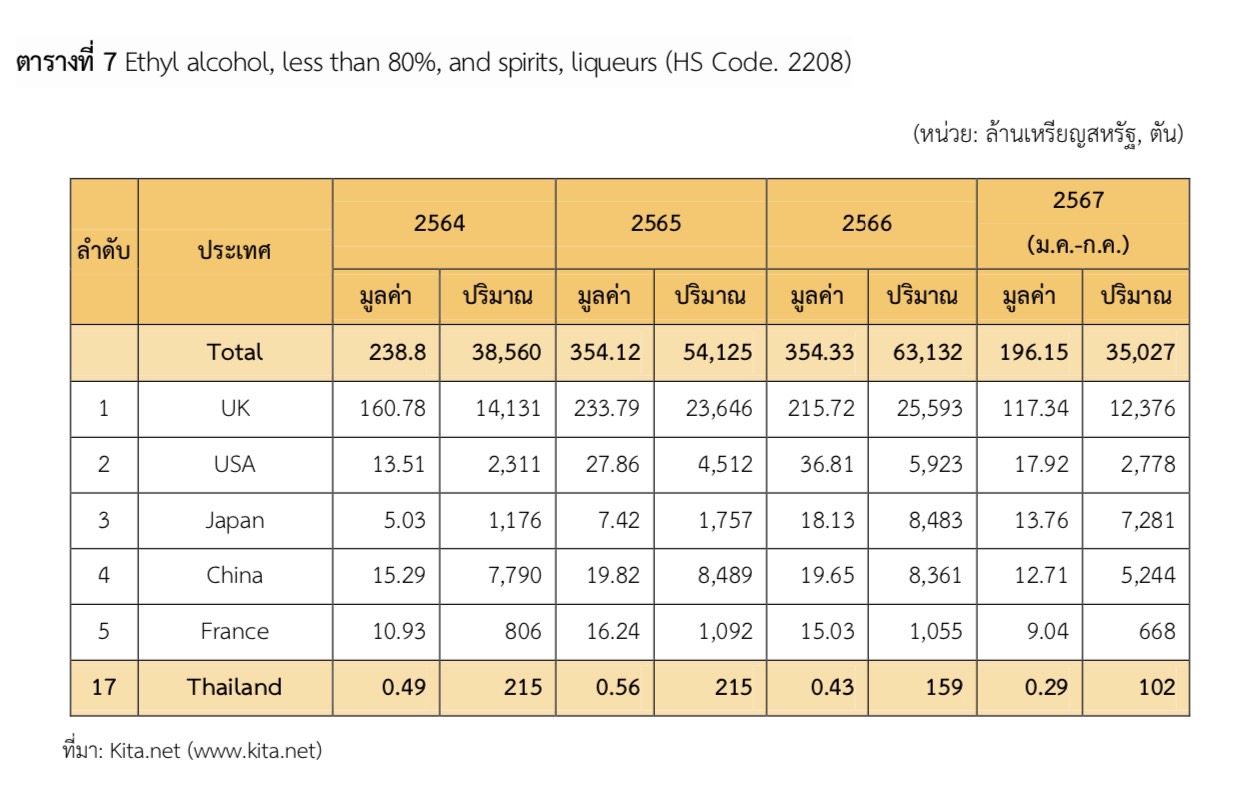

สถานะการนำเข้า

- สถิติการนำเข้า

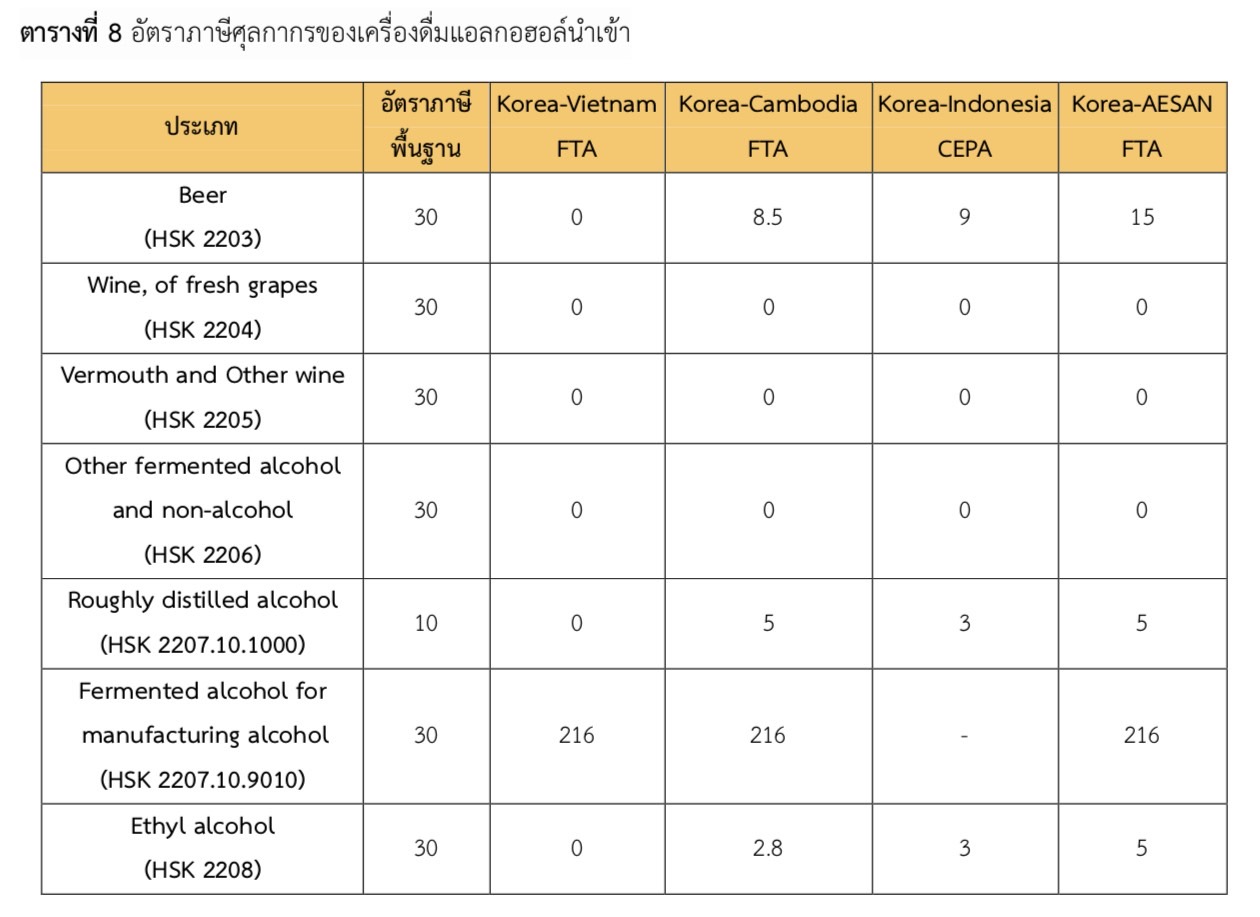

กฎระเบียบการนำเข้าและอัตราภาษีศุลกากร

- ผู้ที่ต้องการนำเข้าเครื่องดื่มแอลกอฮอล์จำเป็นต้องรายงานต่อสำนักงานภาษีแห่งชาติ (National Tax Service) และกระทรวงความปลอดภัยอาหารและยา (MFDS)

- ในการนำเข้าเครื่องดื่มแอลกอฮอล์ ผู้นำเข้าต้องได้รับใบอนุญาตประกอบธุรกิจจำหน่ายเครื่องดื่มแอลกอฮอล์

- ในการนำเข้าอาหารหรือสารเติมแต่งอาหาร ต้องรายงานต่อกระทรวงความปลอดภัยอาหารและยา ตามมาตรา 20 ภายใต้พระราชบัญญัติพิเศษว่าด้วยการควบคุมความปลอดภัยของอาหารนำเข้า

- การนำเข้าผลิตภัณฑ์อาหารภายใต้พระราชบัญญัติสุขอนามัยอาหาร ดำเนินตามมาตรฐานและข้อกำหนดที่กำหนดไว้ในมาตรา 7 หรือมาตรา 9 แห่งพระราชบัญญัติสุขอนามัยอาหาร

- ผู้นำเข้าต้องรายงานตัวต่อ Korea Environment Corporation เพื่อชำระค่าธรรมเนียม ตามพระราชบัญญัติส่งเสริมการประหยัดและรีไซเคิลทรัพยากร

- ผู้นำเข้าต้องระบุประเทศที่มาของสินค้านำเข้าบนบรรจุภัณฑ์

แนวโน้มของตลาดเครื่องดื่มแอลกอฮอล์เกาหลี

- เครื่องดื่มแอลกอฮอล์รูปแบบใหม่ ดึงดูดความสนใจของผู้บริโภค

- จากพฤติกรรมการบริโภคเครื่องดื่มแอลกอฮอล์ที่บ้านเพิ่มขึ้นในช่วง COVID-19 รวมถึง การเปิดตัวเครื่องดื่มแอลกอฮอล์ที่มีความแปลกใหม่อย่างต่อเนื่อง อาทิ การร่วมมือระหว่างผู้ผลิตเครื่องดื่มแอลกอฮอล์และผู้ผลิตอาหารหรืออาหารทานเล่น ได้ดึงดูดความสนใจของกลุ่มคนอายุ 20-30 ปีที่ชอบดื่มคนเดียวเป็นอย่างมาก

- HITEJINRO เปิดตัวสินค้ารุ่น limited edition ภายใต้ชื่อ IshereIsul ซึ่งเป็นการรวมผลิตภัณฑ์ลูกอมรสเปรี้ยว Isher ของ Orion และโซจู Chamiseul แม้ปัจจุบันจะยกเลิกการจำหน่ายแล้ว แต่ก็ถือเป็นสินค้าที่มีมูลค่าจำหน่ายสูงและได้รับความนิยมแพร่หลาย

- ผู้ผลิตโซจูแบรนด์ Muhak เปิดตัวโซจูรสมิ้นท์ช็อกโกแลต เพื่อมุ่งเป้าไปที่ผู้บริโภคที่ชื่นชอบมิ้นท์ช็อกโกแลต ซึ่งมีการจำหน่ายถึง 1 ล้านขวดในเวลาเพียงหนึ่งเดือน

- Lotte Chilsung Beverage และ Lotte Welfood ร่วมมือกันพัฒนา Cheoeumcheoreom X Papico ซึ่งเป็นการผสมผสานระหว่างโซจู Cheoeum cheoreom และไอศกรีม Papico

- ร้านสะดวกซื้อ 7-Eleven ร่วมพัฒนาหมากฝรั่ง Juicy Fresh และ Spearmint ของ Lotte Welfood กับเบียร์เข้าด้วยกัน และเปิดตัวเป็น Juicy Fresh Beer และ Spearmint Beer ที่มีรสชาติเหมือนหมากฝรั่งออกมา

- จากพฤติกรรมการบริโภคเครื่องดื่มแอลกอฮอล์ที่บ้านเพิ่มขึ้นในช่วง COVID-19 รวมถึง การเปิดตัวเครื่องดื่มแอลกอฮอล์ที่มีความแปลกใหม่อย่างต่อเนื่อง อาทิ การร่วมมือระหว่างผู้ผลิตเครื่องดื่มแอลกอฮอล์และผู้ผลิตอาหารหรืออาหารทานเล่น ได้ดึงดูดความสนใจของกลุ่มคนอายุ 20-30 ปีที่ชอบดื่มคนเดียวเป็นอย่างมาก

- เครื่องดื่มแอลกอฮอล์แคลอรี่น้อยและไร้น้ำตาลเพื่อสุขภาพ

- เนื่องจากผู้บริโภคตระหนักต่อการรักษาสุขภาพมากขึ้น จึงนำไปสู่การเลือกซื้อสินค้าอาหารและเครื่องดื่มที่ส่งผลดีต่อสุขภาพ โดยผู้บริโภคหันมาเลือกซื้อเครื่องดื่มแอลกอฮอล์ไร้น้ำตาล มีปริมาณแอลกอฮอล์และแคลอรี่น้อยแทน

- สอดคล้องกับความต้องการของผู้บริโภคที่มีต่อเครื่องดื่มที่มีปริมาณแอลกอฮอล์น้อย ผู้ผลิตรายใหญ่ทั้งในประเทศและต่างประเทศต่างก็เปิดตัวสินค้าใหม่ที่มีปริมาณแอลกอฮอล์น้อยกว่ารูปแบบเดิม

- เนื่องจากผู้บริโภคตระหนักต่อการรักษาสุขภาพมากขึ้น จึงนำไปสู่การเลือกซื้อสินค้าอาหารและเครื่องดื่มที่ส่งผลดีต่อสุขภาพ โดยผู้บริโภคหันมาเลือกซื้อเครื่องดื่มแอลกอฮอล์ไร้น้ำตาล มีปริมาณแอลกอฮอล์และแคลอรี่น้อยแทน

-

- ในส่วนของเครื่องดื่มแอลกอฮอล์ไร้น้ำตาล ซึ่งถือเป็นแนวโน้มสำคัญในตลาดอาหาร เครื่องดื่ม และเครื่องดื่มแอลกอฮอล์ในขณะนี้ ส่งผลให้ผู้ผลิตพัฒนาและได้เปิดตัวผลิตภัณฑ์ที่มีน้ำตาลน้อยหรือไร้น้ำตาล

-

-

- Lotte Chilsung เปิดตัวโซจูไร้น้ำตาล ปราศจากน้ำตาลฟรุกโตส (Fructose) เป็นครั้งแรกของเกาหลี ภายใต้ชื่อ Cheoeumjeoreum Saero เมื่อปลายปี 2565 และมียอดจำหน่ายถึง 27 ล้านขวดในเวลาเพียง 3 เดือน

- HITEJINRO เปิดตัว Jinro Is Back ในเดือนมกราคม 2566 โดยเป็นโซจูไร้น้ำตาลที่ใช้น้ำตาลหญ้าหวานและอิริทริทอล (Erythritol) เป็นส่วนผสมแทน และมียอดจำหน่าย 100 ล้านขวดในเวลาเพียง 7 เดือน

- Sunyang เปิดตัวโซจูไร้น้ำตาลและมีแคลอรี่ต่ำที่สุดในเกาหลี เพียง 298 กิโลแคลอรี

-

-

- สำหรับแอลกอฮอล์ที่มีแคลอรี่ต่ำถูกปล่อยออกมาก็ได้รับคามสนใจมากเช่นกัน ซึ่งสินค้าเหล่านี้มีปริมาณน้ำตาลและคาร์โบไฮเดรตที่ลดลง

-

-

- Daesun Distilling เปิดตัว Renewal Daesun โซจูที่มีแคลอรี่ต่ำกว่าโดยกำจัดน้ำตาลฟรุคโตส และมียอดจำหน่าย 6 ล้านขวดในหนึ่งเดือน

- Lotte Chilsung ได้เปิดตัวไวน์ Yellow Tail Pure Bright ออกมาทั้งสิ้น 3 รสชาติ ซึ่งมีแคลอรี่ต่ำกว่าผลิตภัณฑ์ดั้งเดิมร้อยละ 20

- ในตลาดเบียร์ของเกาหลีก็มีแนวโน้มที่จะปล่อยผลิตภัณฑ์ที่มีปริมาณแอลกอฮอล์น้อยลงและแคลอรี่น้อยลงอย่างต่อเนื่อง โดย HITEJINRO เปิดตัวเบียร์ FiLite Low Calorie ที่มีแคลอรี่น้อยกว่าผลิตภัณฑ์เดิมถึงร้อยละ 50 รวมถึง OB Beer ที่ได้เปิดตัวเบียร์ Cass Light แคลอรี่น้อยกว่าผลิตภัณฑ์เดิมถึงร้อยละ 33 เช่นกัน

-

- เครื่องดื่มแอลกอฮอล์ระดับพรีเมี่ยม

- ความสนใจในโซจูกลั่นระดับพรีเมียมกำลังเพิ่มขึ้นในปัจจุบัน เป็นผลจากพฤติกรรมของผู้บริโภคในรูปแบบ Me-conomy ซึ่งหมายถึงการบริโภคเพื่อตัวเองและวัฒนธรรม Flex

- โซจูกลั่นมีกรรมวิธีทำโดยการหมักและกลั่นข้าว มีรสชาติของแอลกอฮอล์น้อย เน้นกลิ่นและรสชาติที่หอมกลมกล่อม ต่างจากโซจูเจือจางทั่วไป จึงได้รับการยอมรับว่าเป็นเครื่องดื่มระดับพรีเมี่ยม

- นอกจากนี้ เนื่องจากมีรสชาติอ่อนและสีโปร่งใส ซึ่งง่ายต่อการผสมผสานกับเครื่องดื่มหรือน้ำเชื่อมชนิดอื่น จึงกลายเป็นที่นิยมของกลุ่มคนอายุ 20-30 ปีที่ต้องการความหลากหลาย และสอดคล้องกับแนวโน้ม Mixology ที่เป็นวัฒนธรรมใหม่ในการดื่มเมื่อไม่นานมานี้ และคาดว่าความต้องการต่อสินค้าพรีเมี่ยมจะขยายตัวมากขึ้น

- โซจูกลั่นระดับพรีเมี่ยมของ HITEJINRO แบรนด์ Jinro 1924 Heritage มีการจำหน่ายถึง 15,000 ขวดภายในหนึ่งเดือนหลังจากเปิดตัว แม้ว่าจะมีราคาสูงกว่า 100,000 วอนต่อขวด 700 มล.

- Hwayo ซึ่งได้รับการยอมรับในฐานะผู้บุกเบิกตลาดโซจูกลั่นของเกาหลี ยังคงรักษาส่วนแบ่งทางการตลาดไว้ถึงร้อยละ 50 นับตั้งแต่เปิดตัวในปี 2548 และยังชนะเลิศอันดับหนึ่งในประเภทวิสกี้จากธัญพืชในงาน World Whisky Awards 2023

- Wonsoju ของร้านสะดวกซื้อ GS25 ได้รับความนิยมอย่างมาก แม้จะมีราคาสูงถึง 14,900 วอน และจำหน่ายได้ 4 ล้านขวดภายในเวลาไม่ถึงปีนับตั้งแต่เปิดตัว

- Bitsoju จากร้านสะดวกซื้อ CU เปิดตัวในราคาตั้งแต่ 7,900 ถึง 12,900 วอน และจำหน่ายได้ถึง 250,000 ขวดในเวลาเพียง 2 เดือน และมียอดจำหน่ายเป็นอันดับหนึ่งจากโซจูพรีเมี่ยมทั้งหมดของ CU

-

- ตั้งแต่เดือนมกราคมถึงพฤษภาคม 2566 ยอดจำหน่ายโซจูระดับพรีเมี่ยมของร้านสะดวกซื้อ GS25 เพิ่มขึ้นถึงร้อยละ 397.5 เมื่อเทียบกับช่วงเดียวกันของปีก่อน เช่นเดียวกับยอดจำหน่ายโซจูกลั่นของร้านสะดวกซื้อ E-Mart24 (ร้อยละ 207) และ CU (ร้อยละ 37) ที่มีอัตราการเติบโตสูงขึ้นในช่วงเดียวกัน

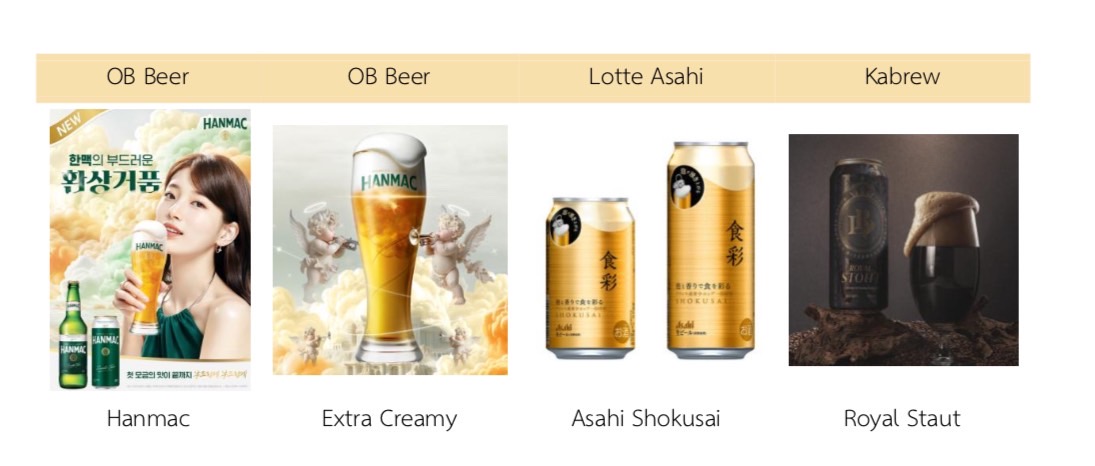

- ยุครุ่งเรืองของเบียร์สด (Draft Beer) พร้อมโฟม

- เมื่อเร็วๆ นี้ ความชอบต่อเบียร์สดที่มีโฟมเพิ่มมากขึ้น จากการพัฒนาสินค้านี้ให้มีรสชาติกลมกล่อมมากขึ้น จากการสำรวจของบริษัท OB Beer ในปี 2566 ระบุว่า ร้อยละ 52.8 ของผู้บริโภคมีความเห็นว่า เบียร์สดที่มีโฟมรสชาติดีขึ้น

- Hanmac จาก OB Beer ซึ่งเป็นเบียร์สดที่มีโฟม ได้รับความนิยมมากขึ้นจากกิจกรรม Pop-up Store ภายใต้ชื่อ Hanmac Foamy Garden รวมถึง การเปิดตัวสินค้าใหม่อย่าง New Hanmac Extra Creamy ที่เน้นความนุ่มของโฟมเบียร์

- เมื่อเร็วๆ นี้ ความชอบต่อเบียร์สดที่มีโฟมเพิ่มมากขึ้น จากการพัฒนาสินค้านี้ให้มีรสชาติกลมกล่อมมากขึ้น จากการสำรวจของบริษัท OB Beer ในปี 2566 ระบุว่า ร้อยละ 52.8 ของผู้บริโภคมีความเห็นว่า เบียร์สดที่มีโฟมรสชาติดีขึ้น

- ไวน์ขนาดเล็ก สะดวกต่อการพกพาและประหยัดค่าใช้จ่าย

- ในมุมมองของผู้บริโภค ไวน์ถือเป็นเครื่องดื่มแอลกอฮอล์คุณภาพระดับสูง และมีราคาที่สูงเช่นกัน แต่ในขณะนี้ ไวน์ที่มีราคาไม่สูงจำหน่ายในไฮเปอร์มาร์เก็ตและร้านสะดวกซื้อ ซึ่งนำไปสู่ความนิยมในการบริโภคที่เพิ่มขึ้น เนื่องจากผู้บริโภคเล็งเห็นว่า สามารถเข้าถึงสินค้าได้ง่ายขึ้น

- นอกจากนี้ กระแสการดื่มที่บ้านและการเลือกดื่มเครื่องดื่มเพียงชนิดเดียวเป็นที่นิยมมากขึ้นในครัวเรือนเดี่ยว ส่งผลให้ไวน์ในบรรจุภัณฑ์ขนาดเล็กที่ความจุน้อยกว่าถึงครึ่งหนึ่งของไวน์ขนาดปกติ (750 มล.) กลายเป็นที่นิยมตามพฤติกรรมดังกล่าว

- อีกทั้ง จำนวนผู้บริโภคเกาหลีที่ชื่นชอบไวน์เพิ่มขึ้นในปัจจุบัน จึงมีการนำเสนอผลิตภัณฑ์ที่หลากหลาย เพื่อให้ครอบคลุมความต้องการของลูกค้า ร้านสะดวกซื้อเกาหลีต่างก็แข่งขันทางการตลาดผ่านการเปิดตัวไวน์ขนาดเล็กในร้านสะดวกซื้อ โดยในปี 2566 ยอดจำหน่ายไวน์ขนาดเล็กในร้านสะดวกซื้อรายใหญ่ 3 แห่งของเกาหลีเพิ่มขึ้นเฉลี่ยร้อยละ 27.1 เมื่อเทียบกับช่วงเดียวกันในปีก่อน

-

- ความต้องการต่อไวน์ในลักษณะกระป๋องหรือแก้วได้เพิ่มขึ้น

- ด้วยจำนวนกิจกรรมกลางแจ้ง เช่น ตั้งแคมป์ ดูกีฬา และท่องเที่ยวที่เพิ่มขึ้นนี้ ส่งผลให้ไวน์กระป๋องและไวน์ที่บรรจุในแก้วไวน์พลาสติก สามารถพกพาสะดวกได้รับความนิยมมากขึ้นตาม

- ความต้องการต่อไวน์ในลักษณะกระป๋องหรือแก้วได้เพิ่มขึ้น

พฤติกรรมผู้บริโภคในตลาดเครื่องดื่มแอลกอฮอล์เกาหลี

- ประเภทเครื่องดื่มแอลกอฮอล์ที่นิยม

- โดยรวมแล้ว เครื่องดื่มแอลกอฮอล์ที่ผู้บริโภคเกาหลีชื่นชอบมากที่สุด ได้แก่ เบียร์ (ร้อยละ 43.7) รองลงมาด้วย โซจูเจือจาง (ร้อยละ 20.2) สุราดั้งเดิม (ร้อยละ 18.6) และสุราหวานหรือ Liqueur (ร้อยละ 5.4)

- ในส่วนของระดับความพึงพอใจในการบริโภคนั้น ความพึงพอใจต่อเบียร์ยังสูงสุดที่ร้อยละ 69.1 รองลงมาด้วย ไวน์นำเข้า (ร้อยละ 65.0) สุราดั้งเดิม (ร้อยละ 63.1) และสุรากลั่นนำเข้า (ร้อยละ 62.5)

โอกาสสำหรับผู้ประกอบการไทยในตลาดเครื่องดื่มแอลกอฮอล์เกาหลี

- เครื่องดื่มแอลกอฮอล์ไทยบนช่องทางจำหน่ายออนไลน์เกาหลี

- ผู้บริโภคกลุ่มอายุ 20-30 ปีที่ชื่นชอบเครื่องดื่มแอลกอฮอล์และได้เดินทางมาท่องเที่ยวประเทศไทยต่างก็มีหลากหลายความคิดเห็นหลังจากได้ลองเครื่องดื่มแอลกอฮอล์ของไทย อาทิ เครื่องดื่มแอลกอฮอล์แบบกลั่นที่นิยมของไทย (หงษ์ทอง แสงโสม และ รีเจนซี่) ซึ่งโดยส่วนใหญ่เป็นไปในทิศทางบวก

- ปัจจุบัน เครื่องดื่มแอลกอฮอล์แบบกลั่นนี้มักนิยมบริโภคในรูปแบบผสมกับเครื่องดื่มอื่นๆ หรือเรียกว่า ไฮบอล ซึ่งหากสินค้าของไทยสามารถผลิตออกมาในรูปแบบชุดพร้อมผสมหรือคิดค้นสูตรแนะนำแก่ผู้บริโภคเกาหลี จะเป็นการสร้างการรับรู้ที่ดีได้

- นอกจากนี้ การร่วมมือกับผู้ผลิตขนมขบเคี้ยว เพื่อพัฒนาให้เข้ากับเครื่องดื่มแอลกอฮอล์ ก็เป็นการทำตลาดในเกาหลีได้อย่างดีเช่นกัน

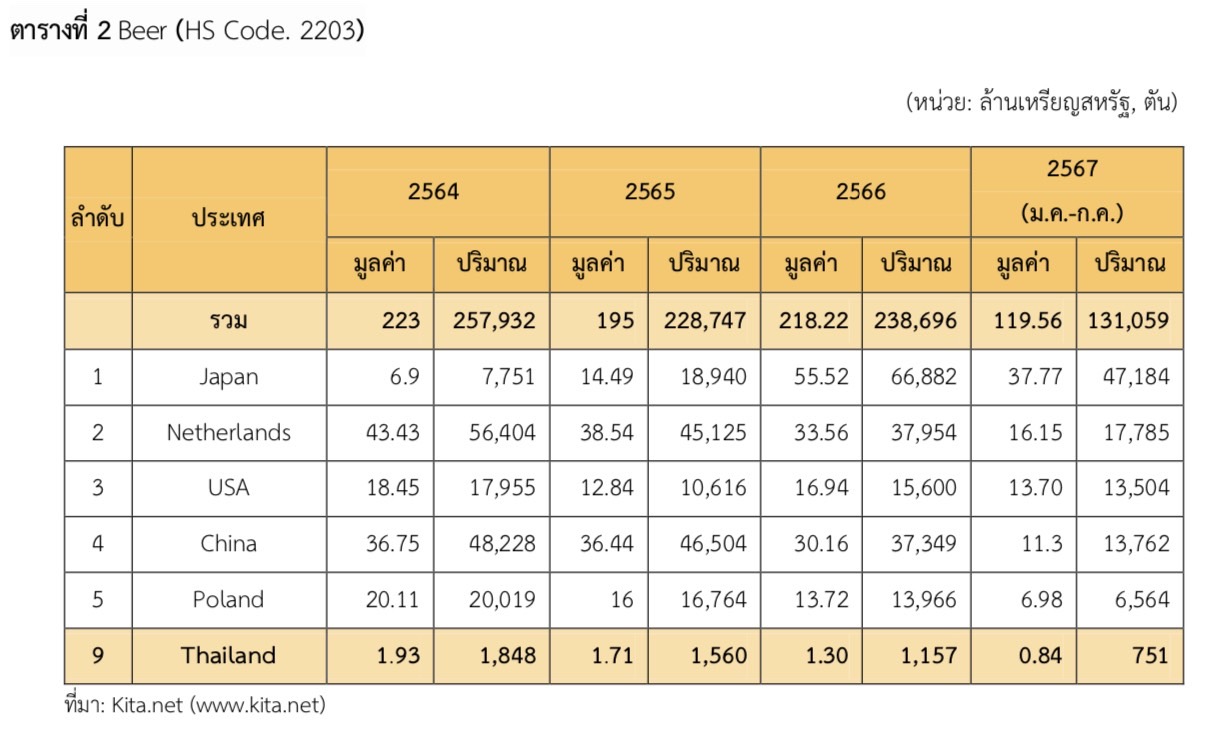

- เบียร์ของไทยที่เป็นที่รู้จักแพร่หลายในหมู่ผู้บริโภคเกาหลี ได้แก่ ช้าง สิงห์ และลีโอ แต่ก็ยังมีผู้บริโภคจำนวนมากที่ไม่ทราบถึงเบียร์และเครื่องดื่มแอลกอฮอล์อื่นๆ การขยายตลาดผ่านการส่งเสริมอย่างต่อเนื่องจึงจำเป็นอย่างยิ่ง อาทิ การเข้าร่วมงานแสดงสินค้าต่างๆ

- ผู้บริโภคกลุ่มอายุ 20-30 ปีที่ชื่นชอบเครื่องดื่มแอลกอฮอล์และได้เดินทางมาท่องเที่ยวประเทศไทยต่างก็มีหลากหลายความคิดเห็นหลังจากได้ลองเครื่องดื่มแอลกอฮอล์ของไทย อาทิ เครื่องดื่มแอลกอฮอล์แบบกลั่นที่นิยมของไทย (หงษ์ทอง แสงโสม และ รีเจนซี่) ซึ่งโดยส่วนใหญ่เป็นไปในทิศทางบวก

ความเห็นสำนักงานฯ ในปัจจุบัน ตลาดเครื่องดื่มแอลกอฮอล์ของเกาหลีใต้มีการเปลี่ยนแปลงอย่างรวดเร็ว ด้วยหลากหลายปัจจัย อาทิ COVID-19 กิจกรรมกลางแจ้ง กระแสและแนวโน้มใหม่ทางออนไลน์ รวมถึง รสนิยมของผู้บริโภค ส่งผลให้ตลาดมีแนวโน้มเติบโตและคาดว่าจะขยายตัวถึงมูลค่า 10 ล้านล้านวอน โดยผู้ผลิตเกาหลีต่างก็พัฒนาสินค้ารูปแบบใหม่ออกมาอย่างต่อเนื่อง เพื่อให้ครอบคลุมความต้องการของผู้บริโภคที่ต่างกันออกไป

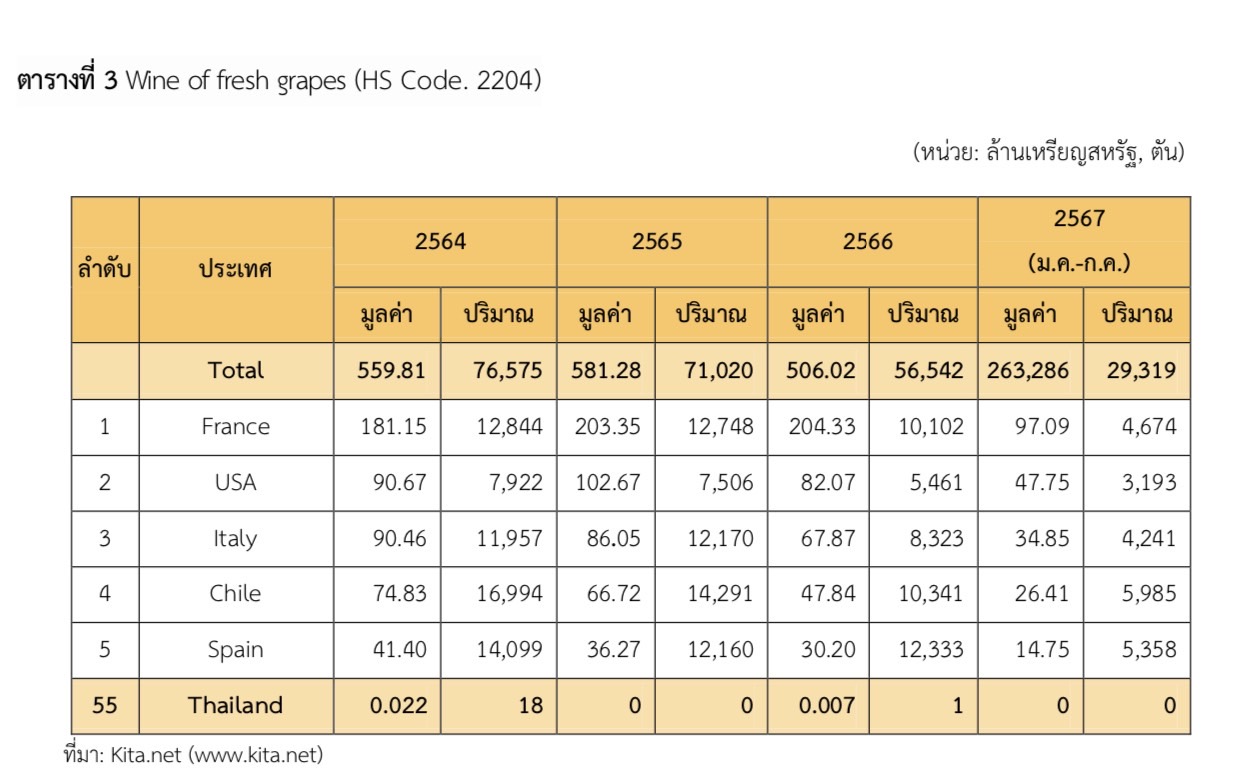

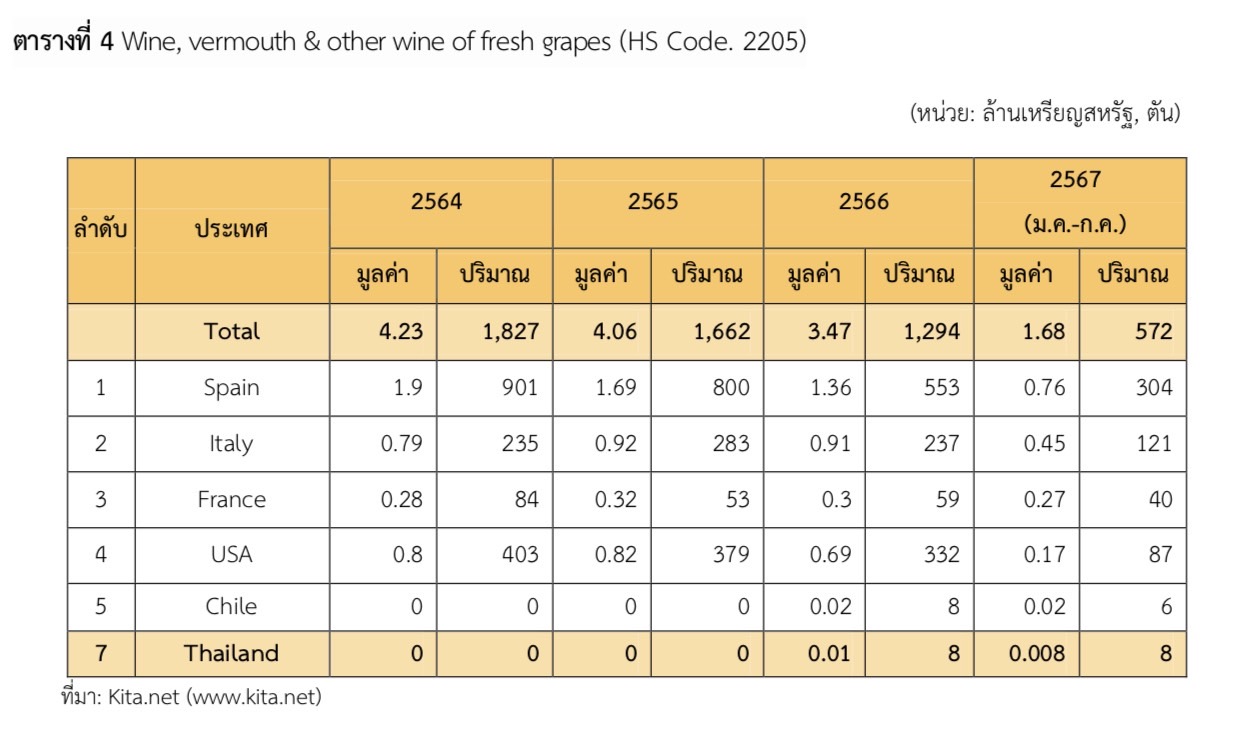

โอกาสสำหรับผู้ประกอบการไทยในตลาดนี้ เครื่องดื่มแอลกอฮอล์ของไทยถือเป็นสินค้าที่มีศักยภาพในการทำตลาดของเกาหลี ด้วยการรับรู้จากผู้บริโภคทั่วไปจากการเดินทางไปท่องเที่ยวด้วยตนเองหรือสื่อออนไลน์ต่างๆ โดยปัจจุบัน มีสินค้าเครื่องดื่มแอลกอฮอล์หลากรูปแบบ อาทิ เบียร์ โซดา ที่จำหน่ายในไฮเปอร์มาร์เกต ซูเปอร์มาร์เกต และร้านอาหารไทยในเกาหลีซึ่งปัจจุบันมีจำนวนเพิ่มขึ้น แม้จะยังมีสัดส่วนการนำเข้าน้อยกว่าประเทศนำเข้าหลัก อย่างเช่น ญี่ปุ่น สหรัฐอเมริกา ฝรั่งเศส แต่ก็มีแนวโน้มในการนำเข้าและมีภาพลักษณ์ที่ดีในผู้บริโภคเกาหลี เพื่อที่จะขยายสัดส่วนในตลาดเกาหลีนั้น การนำเสนอสินค้าผ่านช่องทางออนไลน์ถือเป็นการสื่อสารที่มีประสิทธิภาพ การเพิ่มความหลากหลายหรือเอกลักษณ์ในสินค้า รวมถึง การติดตามพฤติกรรมหรือแนวโน้มในตลาดเกาหลีก็จะเป็นโอกาสที่ดีก็จะยิ่งเป็นโอกาสที่ดีในการขยายการค้าระหว่างกันต่อไป

******************************

สำนักงานผู้แทนการค้า ณ เมืองปูซาน

สำนักงานส่งเสริมการค้าในต่างประเทศ ณ กรุงโซล

19 กันยายน 2567

ที่มาข้อมูล:

- Survey on the status of liquor industry information, 2024.04.02, Food Information Statistics System, www.atfis.or.kr

- Food Market Trend, Alcohol,2024.03.25, Food Information Statistics System, www.atfis.or.kr